ブログ個人トップ | 経営者会報 (社長ブログ)

銀行融資コンサルタント 瀬野 正博 の銀行融資取引や資金調達に関するブログです

- ブログトップ

- ブログ個人トップ

2012年08月10日(金)更新

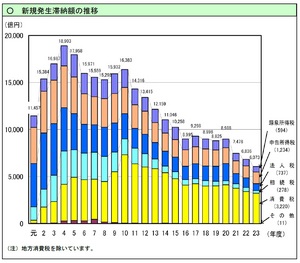

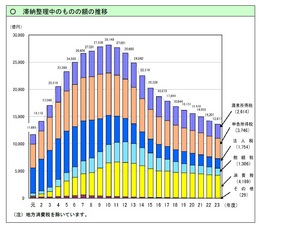

平成23年度も国税滞納は消費税が最も多い結果に

また滞納残高でも、1兆3,617億円のうち消費税が4,169億円と、発生・滞納どちらも消費税が多い結果でした。

国税庁HPより

現状の5%でも消費税を納めるのに苦労している中小企業が多いですから、予定通り消費税が8%や10%になったら、今後も滞納が一番多い結果になることが見込まれます。

消費税の納付がすぐには難しいと税務署に相談に行ったりすると、「消費税は顧客からの預り金なのだから早く納めろ」と税務署職員に言われたことがある方もいるかもしれません。税収が伸び悩んでいることから、税務署の対応も結構厳しいことがあります。

毎月発生する消費税を計算して、その分を積立預金等で管理するのが理想的です。消費税の額に満たない、あるいは途中で解約することになるかもしれなくても、少しでもいいから積み立てるようにしたほうが良いでしょう。そうは言っても、今は積立預金をするのが極めて難しい資金繰りの中小企業が多いかもしれませんが。

銀行には無いようですが、信用金庫や信用組合を中心に、消費税納税のための積立預金があります。足利小山信用金庫や館林信用金庫のように、積立金額が納税額よりも足りない場合は、融資の相談に応じてくれるところもあります。

以前にもブログかホームページでこのような内容を書きましたが、その頃に比べると消費税分を積み立てる目的の定期積立商品が増えたように思います。

参考にいくつかご紹介します。

・足利小山信用金庫 「納税専科」

http://www.ashikagaoyamashinkin.co.jp/hojin/azukeru/salestax.html

・館林信用金庫 「安心だ税」

http://www.shinkin.co.jp/tateshin/savings/reserve04.html

・東京東信用金庫 「おさむくん」

http://www.higashin.co.jp/product/deposit/nouzei.html

・会津信用金庫 「完納くん」

http://www.aizu-shinkin.jp/kojin/tameru000.html

2012年07月13日(金)更新

政府系金融機関の低格付け企業への対応

・特に業績に大きな変化はないのに最近冷たい

・リスケの相談に行ったら態度悪くて腹が立った

・まともに審査すらしてくれなかった

・こんなところもう利用しない

・使えない

・もう行かない

・殴りたい

経営者さん側からしか話を聞いていませんが、政府系金融機関への不満をよく聞きます。よく話を聞いていると、担当者の話し方や態度が気に入らないという人が多いみたいです。

私のところに相談に来られるのだから、何かしら調子が悪い会社さんが多いのですが、ちょっと融資に消極的と感じることが多いです。逆に保証協会は積極的なことが多く、世話になっていると感じる経営者さんは多いように思います。

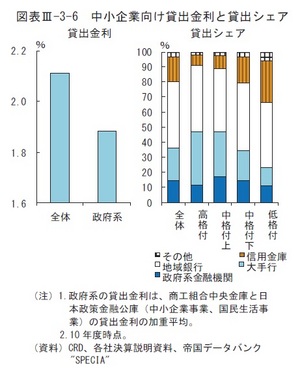

日本銀行の金融システムレポート2012年4月号の中にこのような図表がありました。

http://www.boj.or.jp/research/brp/fsr/fsr120419a.htm/

(日本銀行 金融システムレポート平成24年4月号P22の図表Ⅲ-3-6を引用)

ちょっと見づらいですが、青色の政府系金融機関は高格付けや中格付けと比べると、低格付けの中小企業に対する貸出シェアは低いことが分かります。

政府系金融機関というと、民間の銀行が融資を躊躇するような低格付けの企業でも支援するというイメージがありますが、決してそうではないようです。低格付けでも支援してくれるのは、信用金庫や地方銀行だとこの資料からは言えそうです。

その一方で、銀行側から「自行よりも良い条件で、融資先が持って行かれる」と不満を持っている話を聞きます。先ほどの図表にもあるように、政府系金融機関の方が貸出金利は低い等、条件面で民間銀行よりも優位にあることが多いためです。

政府系金融機関は民業補完機能の発揮によって、低格付け先への支援を期待されているわけですが、低格付け先への融資は消極的で、高・中格付け先への融資に積極的となると、高・中格付け先への貸出競争激化の原因の一つにもなり、銀行側からは民業圧迫と批判が出てくるかもしれません。

最初の方で政府系金融機関への不満を書きましたが、逆に積極的に支援してもらっている私のお客様も存在します。融資を断られたり、担当者の態度が気に入らなかったりしても、やはり中小企業にとって資金調達の選択肢の1つとして重要ですから、良好な関係を築けるよう努力してほしいと思います。

2012年07月02日(月)更新

多摩信金のWinパートナー

4月2日から多摩信用金庫(本店、東京都立川市)は、「Winパートナー」という融資商品を取り扱っています。

この融資商品はプロパー融資というのが特徴で、直近の決算書または確定申告書における売上高が1億円未満の法人・個人を対象にしています。原則無担保、700万円までという内容です。保証人は法人の場合、代表者1人が原則ですが、利率に1%上乗せをすれば保証人を免除する制度もあります。

詳細はこちらをhttp://www.tamashin.biz/01_business/01_financing/01_win/06_partner/

小規模企業が信用金庫から資金調達するというと、最近は保証協会付き融資しか提案してこないという傾向が強いと思います。しかし、スタート2か月で1500件を超えたといいますから、多摩信用金庫の積極的な姿勢が伺えます。

たかが700万円と思う方もいるでしょうが、プロパー融資では支援しづらい決算内容が多いであろう小規模企業が多い割には健闘していると思います。

信用保証協会の100%保証が大幅に見直される可能性が高くなっていますし、保証協会の保証に頼らなくても融資先企業をしっかり審査できる職員を育成したい狙いもあるようです。

2012年06月16日(土)更新

信用金庫で不適切な融資取引が発覚

長崎県に本店のあるたちばな信用金庫で、不適切な融資取引があったと発表がありました。

融資ノルマ達成が目的で、月末に融資を実行し目標を達成したら翌日初めに回収するという方法です。

融資先の了承は得ていたものの、実際の資金需要に基づかない融資でした。平成23年8月に実施した内部監査で発覚し、発生期間は平成15年12月から平成23年7月まで、12店舗、顧客数54顧客、発生件数230件、発生金額3114百万円ということでした。

融資先の了承があったとはいえ、今後の融資取引を考えたら断れなかったのでしょう。月末にノルマ達成のために、超短期で借りてくださいという融資は、たちばな信用金庫に限った話ではありません。こういう事は他でも結構あります。自分たちの不適切な取引を発表しだだけ、たちばな信用金庫はまだいいほうです。

こんなことしても融資先は利息分損をするし、この信用金庫自体も融資量が本当に増えたわけではありませんけど、なぜかこういうことをする人間が出世していくんですよね(バレなければですけど)。

私の先輩にも同じようなことしている人がいました。私が銀行員だったころ、とにかく個人からの定期預金獲得にとても熱心だったのですが、その先輩は法人の取引先の当座預金残高を社長個人の定期預金にするんです。そして、月末頃になると社長が「当座預金の残高がないから、手形の決済ができない。どうしたらいいでしょう」と言ってくる。

そうするとその先輩は、作ったばかりの定期預金を担保に融資を行い、数日後には融資と定期預金を相殺するという流れです。これも融資先に余計な利息を支払わせ、銀行は預金量も融資量も結局増えないわけです。お客様と銀行には何も貢献していないのに、上司たちからは、よくやったと評価されて出世していくんです。

お付き合いでやったからといって、自分が困ったときに助けてくれるわけではありません。こういうお願いがあっても、遠慮せず断りましょう。

2012年06月15日(金)更新

金融機関別代位弁済実績が公表されました

4月26日のブログにて、金融機関別の代位弁済状況が公表されることになったとお知らせしました。

http://bankconsul.keikai.topblog.jp/blog_my_top/blog_id=7&date=2012-4-26

民主党の大久保勉議員からの要請を受けた中小企業庁は、6月13日にホームページにて金融機関別の代位弁済状況のリストを公表しました。

こちらがそのリストです

http://www.chusho.meti.go.jp/kinyu/shikinguri/hosho/download/0613bensai.pdf

最後のページに合計がありますが、23年4月から24年3月の1年間で代位弁済額は8,600億円あり、そのうち100%保証分が6,400億円と全体の7割を占めています。

19年10月に責任共有制度が導入されましたが、今でもセーフティネット保証や創業関連保証等は、責任共有制度の対象外として100%保証となっています。景気の影響で業績が悪化している中小企業や創業時に保証をするわけですから、通常の保証よりも焦げ付く可能性が高くなってしまうこともあるでしょう。しかし、100%保証が付くか付かないかでは、明らかに金融機関の審査への取り組みに差があります。

このリストが公表されることで融資への悪影響を懸念する声もありますが、代位弁済によって多額の税金が使われるわけですから、金融機関ごとに代位弁済率や件数・金額を知っておく必要はあります。

今年の秋には、セーフティネット保証5号の対象業種を大幅に縮小する見込みです。金融機関は自分たちに負担がないからと、安易な考えで信用保証協会を利用し代位弁済額を増やす結果が続けば、信用保証制度の利用条件が厳しくなり、中小企業にとって利用しづらい方向に進んでいくことが予想されます。リストの公開で、そのようなことが少しでも減らせたらと思います。

私の家の周りでよく見かける金融機関を例に出してみると、以下のような結果になっていました。

・みずほ銀行 代位弁済率2.3%

件数1,781件(うち、100%保証制度の分が1,610件、件数に占める割合は90.3%)

金額25,984百万円(うち、100%保証制度の分が23,290百万円、金額に占める割合は89.6%)

・千葉銀行 代位弁済率1.9%

件数786件(うち、100%保証制度の分が509件、64.7%)

金額10,988百万円(うち、100%保証制度の分が7,909百万円、71.9%)

・京葉銀行 代位弁済率2.8%

件数492件(うち、100%保証制度の分が284件、57.7%)

金額6,116百万円(うち、100%保証制度の分が3,867百万円、63.2%)

・東京東信用金庫 3.0%

件数584件(うち、100%保証制度の分が404件、69.1%)

金額5,874百万円(うち、100%保証制度の分が4,049百万円、68.9%)

千葉銀行、京葉銀行、東京東信用金庫は全体平均よりもやや下回っていますが、みずほ銀行は金額・件数ともに約9割が100%保証です。ほかのメガバンクも同様に高いです。このリストだけで見ると、メガバンクは自分たちがリスクを負わない範囲でしか中小企業を支援しないと言えます。

みなさんが取引している金融機関も確認してみてください。

| «前へ | 次へ» |

ログイン

ログイン