ブログ個人トップ | 経営者会報 (社長ブログ)

銀行融資コンサルタント 瀬野 正博 の銀行融資取引や資金調達に関するブログです

- ブログトップ

- ブログ個人トップ

前ページ

東京に行くと各都道府県のアンテナショップがあります。結構人気があるのか、いつ行ってもお客さんがたくさんいるように感じます。しかし、被災3県のアンテナショップでは、大震災から1年半が過ぎ、売り上げが半減したというニュースを見つけました。

河北新報(2012年9月5日)より

引用ここから

大震災から1年半 被災3県アンテナショップ、売り上げ半減

地場産品購入などを通じ、東日本大震災の被災地を間接的に支援しようとする動きに変化が生じている。岩手、宮城、福島3県の東京都内のアンテナショップは、本年度の売り上げが前年の半分程度に減少。

アンテナショップ売上高

12年4月~7月の売上高(前年同期比)

岩手県1億8827万円(53%)

宮城県1億4672万円(47%)

福島県4500万円(59%)

引用ここまで

大幅減とはいえ震災前の水準に戻っただけとも言えます。しかし、被災地に関する報道が減ってきましたし、ある程度は復興してきただろうと考えたり、徐々に関心が薄くなったりしているのかもしれません。

ところで、信用金庫業界では復興に向けた売上増強支援を行っています。信金中央金庫は東北地方の復興支援を目的に、東北地区にある信用金庫の取引先が取り扱う商品を掲載した販売応援WEB通販サイト「しんきんの絆」というホームページを制作し、1日平均100件を超える成果をあげています。

http://www1.enekoshop.jp/shop/shinkinnokizuna/

このサイトは2013年9月末までとのことです。

2012年09月30日(日)更新

地元千葉県での知名度アップを図っていきたいと思います

9月30日の朝日新聞千葉県版にこのような広告が掲載されました。

千葉県の専門家やプロを紹介するWebサイト、マイベストプロ千葉が本日正式にオープンしたという内容です。当社は千葉県にあるにもかかわらず、千葉県のお客様が少ない状況にありました。そのため、このサイトを利用してもう少しアピールしてみたいと思い登録してみました。

私のURLはこちらになります http://mbp-chiba.com/mn-con/

ちなみに、千葉だけでなく東京にも登録しております http://mbp-tokyo.com/mn-con/

どちらでも銀行融資や銀行に関する記事を中心に書いております。内容は東京と千葉はほとんど一緒ですので、時々どちらかご覧になってみてください。

千葉県の専門家やプロを紹介するWebサイト、マイベストプロ千葉が本日正式にオープンしたという内容です。当社は千葉県にあるにもかかわらず、千葉県のお客様が少ない状況にありました。そのため、このサイトを利用してもう少しアピールしてみたいと思い登録してみました。

私のURLはこちらになります http://mbp-chiba.com/mn-con/

ちなみに、千葉だけでなく東京にも登録しております http://mbp-tokyo.com/mn-con/

どちらでも銀行融資や銀行に関する記事を中心に書いております。内容は東京と千葉はほとんど一緒ですので、時々どちらかご覧になってみてください。

2012年09月18日(火)更新

販路応援通販サイト「しんきんの絆」

東京に行くと各都道府県のアンテナショップがあります。結構人気があるのか、いつ行ってもお客さんがたくさんいるように感じます。しかし、被災3県のアンテナショップでは、大震災から1年半が過ぎ、売り上げが半減したというニュースを見つけました。

河北新報(2012年9月5日)より

引用ここから

大震災から1年半 被災3県アンテナショップ、売り上げ半減

地場産品購入などを通じ、東日本大震災の被災地を間接的に支援しようとする動きに変化が生じている。岩手、宮城、福島3県の東京都内のアンテナショップは、本年度の売り上げが前年の半分程度に減少。

アンテナショップ売上高

12年4月~7月の売上高(前年同期比)

岩手県1億8827万円(53%)

宮城県1億4672万円(47%)

福島県4500万円(59%)

引用ここまで

大幅減とはいえ震災前の水準に戻っただけとも言えます。しかし、被災地に関する報道が減ってきましたし、ある程度は復興してきただろうと考えたり、徐々に関心が薄くなったりしているのかもしれません。

ところで、信用金庫業界では復興に向けた売上増強支援を行っています。信金中央金庫は東北地方の復興支援を目的に、東北地区にある信用金庫の取引先が取り扱う商品を掲載した販売応援WEB通販サイト「しんきんの絆」というホームページを制作し、1日平均100件を超える成果をあげています。

http://www1.enekoshop.jp/shop/shinkinnokizuna/

このサイトは2013年9月末までとのことです。

2012年09月11日(火)更新

中小企業は融資以外のサービスは求めていないようです

8月27日、東京商工会議所は中小企業金融に関するアンケート調査結果を公表しました。

中小企業金融に関するアンケート調査結果はこちらをご覧ください。

http://www.tokyo-cci.or.jp/file.jsp?id=21510

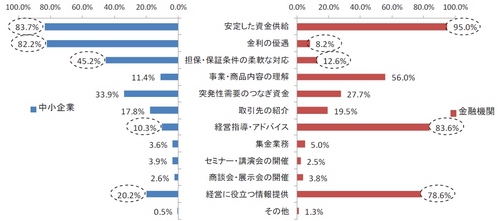

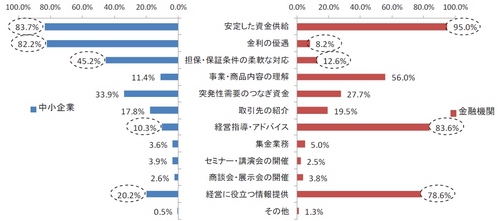

その中の金融機関に求められる取組・サービス(P16のところです)について気になるところがありました。

アンケート結果によると、中小企業が金融機関に対して求める取組・サービスは多い順に、安定した資金供給、金利の優遇、担保・保証条件の柔軟な対応となっていますが、金融機関は自分たちに求められていると思う取組・サービスについては、安定した資金供給、経営指導・アドバイス、経営に役立つ情報提供が上位を占めていました。一致しているのは安定した資金供給だけで、それ以外については大きなズレがあることがわかります。

P16、図1-5-1より

最近は、金融機関はコンサルティング機能の発揮を求められているためか、経営指導・アドバイス、経営に役立つ情報提供を重視していますが、中小企業はそのようなサービスをあまり求めておらず、金融機関に対しては、本業の融資業務をしっかりやってくれることを望んでいます。

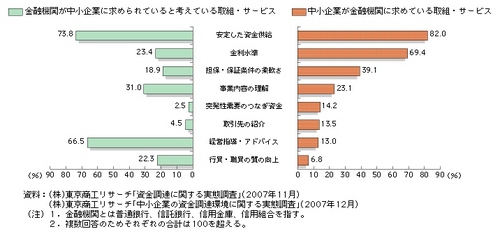

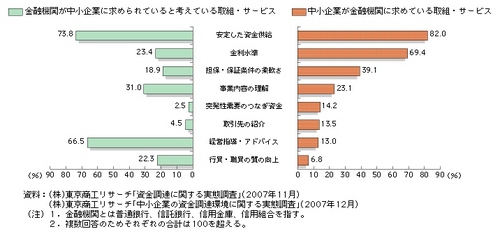

2008年の中小企業白書にも同様の調査結果がありましたが、やはりここでも同じ結果となっていました。

中小企業白書2008、第3-2-19図より

安定した資金供給を金融機関に望むのであれば、我々中小企業は経理業務を疎かにせず、最新の経理データを提供できる体制が必要です。私が融資相談を受けていると、最新の試算表をお願いしても半年前の試算表が出てくることも珍しくありません。最新の情報を提供し、スムーズに融資審査ができるよう中小企業も協力する必要があると言えます。

中小企業金融に関するアンケート調査結果はこちらをご覧ください。

http://www.tokyo-cci.or.jp/file.jsp?id=21510

その中の金融機関に求められる取組・サービス(P16のところです)について気になるところがありました。

アンケート結果によると、中小企業が金融機関に対して求める取組・サービスは多い順に、安定した資金供給、金利の優遇、担保・保証条件の柔軟な対応となっていますが、金融機関は自分たちに求められていると思う取組・サービスについては、安定した資金供給、経営指導・アドバイス、経営に役立つ情報提供が上位を占めていました。一致しているのは安定した資金供給だけで、それ以外については大きなズレがあることがわかります。

P16、図1-5-1より

最近は、金融機関はコンサルティング機能の発揮を求められているためか、経営指導・アドバイス、経営に役立つ情報提供を重視していますが、中小企業はそのようなサービスをあまり求めておらず、金融機関に対しては、本業の融資業務をしっかりやってくれることを望んでいます。

2008年の中小企業白書にも同様の調査結果がありましたが、やはりここでも同じ結果となっていました。

中小企業白書2008、第3-2-19図より

安定した資金供給を金融機関に望むのであれば、我々中小企業は経理業務を疎かにせず、最新の経理データを提供できる体制が必要です。私が融資相談を受けていると、最新の試算表をお願いしても半年前の試算表が出てくることも珍しくありません。最新の情報を提供し、スムーズに融資審査ができるよう中小企業も協力する必要があると言えます。

2012年09月07日(金)更新

減価償却費の負担によって赤字となる場合

「日本再生戦略」(「平成24年7月31日閣議決定)において、「検査マニュアルにおいて、実質的に赤字でない企業の取扱いについての運用の明確化」を図るとされたことを受け、金融庁は減価償却費の計上よって赤字となる場合の債務者区分の考え方を明確にするため、「金融検査マニュアルに関するよくあるご質問(FAQ)」に質問・回答を追加しました。

融資先企業の決算書が赤字に陥った場合、債務者区分は要注意先以下になるのが一般的です。しかし、①創業赤字でも当初の事業計画と大幅な乖離がない。②赤字の原因は一過性のものであり、短期に解消することができる。③赤字であっても返済能力には問題がない―このような場合には、融資先を正常先と判断することが認められています。

減価償却費の計上によって赤字になっても、返済能力について特に問題がないと認められる債務者については、債務者区分を「正常先」として判断することは差し支えないと記載されています。

詳しくはこちらを参照してください。

http://www.fsa.go.jp/news/24/ginkou/20120904-1/01.pdf

赤字決算を避けるために、減価償却費を計上しなかった(あるいは一部しか計上しない)決算書を意外とよくみかけます。そのようなことをしても、銀行は減価償却費の計上を詳しく確認しています。今回の改定によって、減価償却費を計上して赤字になっても、キャッシュフローは黒字であり返済能力に問題が無ければ、正常先として扱って差し支えないと明確にされました。今後は気にせず減価償却費を法定限度額まで計上するようにしましょう。

融資先企業の決算書が赤字に陥った場合、債務者区分は要注意先以下になるのが一般的です。しかし、①創業赤字でも当初の事業計画と大幅な乖離がない。②赤字の原因は一過性のものであり、短期に解消することができる。③赤字であっても返済能力には問題がない―このような場合には、融資先を正常先と判断することが認められています。

減価償却費の計上によって赤字になっても、返済能力について特に問題がないと認められる債務者については、債務者区分を「正常先」として判断することは差し支えないと記載されています。

詳しくはこちらを参照してください。

http://www.fsa.go.jp/news/24/ginkou/20120904-1/01.pdf

赤字決算を避けるために、減価償却費を計上しなかった(あるいは一部しか計上しない)決算書を意外とよくみかけます。そのようなことをしても、銀行は減価償却費の計上を詳しく確認しています。今回の改定によって、減価償却費を計上して赤字になっても、キャッシュフローは黒字であり返済能力に問題が無ければ、正常先として扱って差し支えないと明確にされました。今後は気にせず減価償却費を法定限度額まで計上するようにしましょう。

2012年09月05日(水)更新

セーフティネット保証5号の指定業種が見直されることになりました

セーフティネット保証5号は、原則全業種指定を今年9月末までとしていましたが、1か月延長し10月末まで継続することになりました。しかし、11月1日からは業況が改善した業種については、指定業種から外されることになります。

詳細はこちらを参照してください。

詳細はこちらを参照してください。

| «前へ |

バックナンバー

| <<前月 | 翌月>> |

| |

| |

| |

| |

| |

| |

| |

ログイン

ログイン